Por Louis Lozouet, IP Venturini

No último ano, o Brasil experimentou avanços significativos na legislação tributária e na regulamentação de mudanças estrangeiras que melhoraram o processo de envio de regalias a estrangeiros derivados de contratos de propriedade intelectual, bem como a dedução de pagamentos de regalias.

1. Nova Lei de Precios de Transferência

O Brasil promulgou um novo marco legal de preços de transferência. A Lei N° 14.596 de 14 de junho de 2023, que entra em vigor no ano de 2024, estabelece um marco de preços de transferência (TP) on-line com as diretrizes da Organização para a Cooperação e o Desenvolvimento Econômico (OCDE).

O novo marco legal do TP tem como objetivo integrar o Brasil nas cadeias de valor globais e mitigar tanto a dupla imposição como os cenários de dupla não imposição. Em resumo, modifica as regras de preços de transferência no Brasil: adota o princípio de plena competência para transações controladas e amplia a definição de partes relacionadas, brindando mais liberdade na negociação de condições contratuais entre partes relacionadas; introduzir análise funcional (funções, ativos e riscos) e econômica para aplicar as novas regras de documentação de TP; introduzir o conceito de análise de comparabilidade (aplicação do método de preço comparável no controlado – CUP, por suas siglas em inglês); também como implementar uma abordagem fiscal internacional moderna em termos de transações transfronteiriças de produtos básicos, intangíveis, transações financeiras e reestruturações empresariais entre empresas, entre outras mudanças.

No que diz respeito às regalias derivadas de transações de propriedade intelectual e transferência de tecnologia, cabe destacar as principais mudanças introduzidas pelo novo modelo de TP:

- Inclusão do conceito e aspectos técnicos das transações de regalias intangíveis no âmbito do novo modelo TP;

- Os intangíveis normalmente são considerados ativos difíceis de valor e, por isso, dependem de uma análise mais individualizada dos riscos e funções de cada parte involucrada;

- A propriedade legal do ativo intangível é apenas um elemento subsidiário para determinar o direito às regalias. Portanto, são consideradas relevantes as funções denominadas “DEMPE” (Desenvolvimento, Melhoria, Manutenção, Proteção e Exploração) para determinar se uma entidade tem propriedade econômica de um ativo intangível; sim

- A remuneração do titular do ativo intangível, ou da parte que financia apenas o ativo, não excederá o valor determinado em função da taxa de juros livre de risco ou da taxa de juros ajustada por risco assumido.

Os impactos do novo modelo de TP na dedutibilidade das regalias são os seguintes:

- A dedutibilidade das regalias (assim como o envio de regalias para estrangeiros entre partes relacionadas) está sujeita à análise de riscos e funções, associada ao princípio de plena competência;

- O método do Preço Comparável Não Controlado (CUP) é o principal para analisar o valor dedutível, de acordo com o princípio de plena competência;

- Eliminação da necessidade de contratos de registro junto ao INPI para multas de dedução fiscal; sim

- Eliminação do limite de dedutibilidade do 5% dos ingressos brutos do produto fabricado ou vendido utilizando a marca, patente ou sujeito a assistência técnica, entre outros, que atualmente está em vigor no marco tributário brasileiro, dito que o limite é calculado a partir de agora com base no princípio de plena competência. Nesse sentido, de acordo com a legislação fiscal brasileira atual, as partes contratantes são responsáveis por respeitar os limites de dedução fiscal estabelecidos na Ordenança 436/58 de 30 de dezembro de 1958. Por exemplo, dependendo do que for declarado, é possível deduzir entre o 1% e o 5% dos rendimentos gerados pela exploração de uma tecnologia licenciada. A mesma regra se aplica ao envio de regalias para estrangeiros. Anteriormente, poderia haver uma razão para essa limitação, mas atualmente faz com que o Brasil seja menos atraente para os investidores estrangeiros.

O modelo TP será obrigatório para todos os contribuintes a partir de 01 de janeiro de 2024. No entanto, os contribuintes brasileiros podem optar por adotá-lo neste ano, informando à Autoridade Tributária Brasileira (RFB) de sua disposição a fazê-lo entre 1 e 30 de setembro. Consulta por que as startups deberían elegir Brasil para o PI.

Em qualquer caso, espera-se que a RFB leve a cabo uma consulta pública nas próximas semanas, com o objetivo de recompilar e publicar um conjunto de Instruções Normativas que proporcionem orientação sobre o novo regime TP. Uma versão final das Instruções Normativas deveria ser publicada em agosto.

2. Novo Marco Legal para a Mudança Estrangeira

Além da publicação da nova lei sobre TP mencionada acima, cabe destacar a Lei N° 14.286 de 29 de dezembro de 2021, publicada no Diário Oficial da União do Brasil em 30 de dezembro de 2021, com o objetivo de simplificar e modernizar a regulamentação de câmbio estrangeiro do Brasil, especialmente em relação às operações que involve capital brasileiro no estrangeiro e capital estrangeiro no Brasil.

Esta nova lei, que faz parte da agenda de inovação do Banco Central, entrou em vigor em 30 de dezembro de 2022. Introduzimos mudanças importantes em algumas das condições e limitações relacionadas ao envio de regalias derivadas de contratos de PI para estrangeiros.

Nesse sentido, deve-se destacar duas mudanças importantes.

Primeiro, os trâmites de registro de contratos relacionados com PI. Normalmente, um contrato de PI (por exemplo, um acordo de transferência de tecnologia ou um acordo de licença de patente e marca) é registrado no Instituto Nacional de Propriedade Industrial (INPI) para:

- ser vinculante para terceros;

- permitir o envio de regalias ao estrangeiro; sim

- permitir a dedução fiscal dos montantes pagos como regalias.

Em outras palavras, a aprovação de dichos acuerdos por parte do INPI é vital não apenas para o registro no Banco Central (fazendo factível o envio para estrangeiro de pagamentos), mas também para que um licenciado classifique os valores desembolsados como despesas dedutíveis.

A Lei N° 14.286 de 29 de dezembro de 2021 mudou este requisito estabelecendo que o envio ao estrangeiro em forma de regalias, assistência científica, administrativa e técnica depende apenas da verificação de pagamento do imposto sobre o aluguel. Não será necessário registrar o contrato tanto no INPI quanto no Banco Central. Além disso, você não precisará da verificação de validade de patentes e marcas brasileiras e outros documentos considerados essenciais para garantir a remessa de regalias no Banco Central, assim como o registro da empresa. Somente será necessária a verificação do pagamento do imposto sobre o aluguel.

Apesar de a remissão de regalias para estrangeiros ser viável independentemente de qualquer registro, a Lei N° 14.286 de 29 de dezembro de 2021 não revoga o registro obrigatório de contratos de PI no INPI para multas de dedução fiscal. No entanto, o novo modelo de TP mencionado anteriormente elimina a necessidade de contratos de registro com o INPI para multas de dedução fiscal.

Em segundo lugar, a lei altera os limites da quantidade de regalias para ser remitida ao estrangeiro estabelecida na mencionada Ordenanza 436/58 de 30 de dezembro de 1958. De fato, a Ley 14.286 revoga os limites na remissão de regalias ao estrangeiro, mesmo quando a transação envolve empresas do mesmo grupo econômico (é dito, pagamentos de uma subsidiária à sua empresa matriz ou uma empresa que representa a maioridade do capital da empresa brasileira). Por isso, o Banco Central não pode limitar os pagamentos de regalias ao 5% dos ingressos gerados pela exploração de uma tecnologia licenciada, por exemplo. Como mencionado anteriormente, o novo modelo de TP elimina os limites da dedução fiscal dos pagamentos de regalias.

Todas as mudanças mencionadas acima representam as melhores consequências para a legislação tributária brasileira sobre regras derivadas de contratos de PI, especialmente considerando que o Brasil está em processo de adesão à OCDE.

Esses sucessos vão além dos assuntos fiscais e dos pagamentos de regalias decorrentes de transações de PI, que afetam os modelos operacionais das multinacionais com negócios no Brasil em seu conjunto. Por isso, dentro deste cenário, é crucial que todas as empresas multinacionais com presença no país identifiquem os efeitos que essas novas legislações tendem a ter em seu negócio e como contrariá-los.

***

Você precisa de ajuda com assuntos de PI no Brasil? Contato com IP Venturini através do iPNOTE agora!

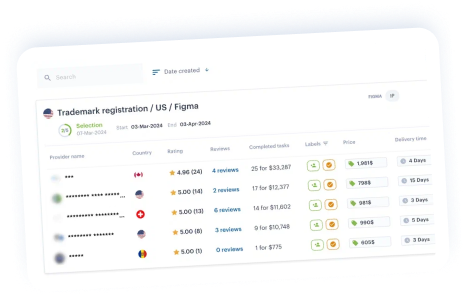

A plataforma iPNOTE conta com mais de 800 firmas de advogados de PI que abrangem mais de 150 países, então você sempre pode encontrar o provedor de serviços diretamente adequado usando nosso novo sistema de filtragem flexível.

Começa a proteger o seu PI con nosso assistente de IA agora.

Verifique a originalidade de sua marca com nossa ferramenta de busca de marcas registradas por IA grátis!

Registre-se grátis, e ajudaremos a resolver qualquer problema relacionado ao PI.