Drzwi Louisa Lozoueta, IP Venturiniego

Brazilië het het afgelopen jaar aanzienlijke veranderingen ondergaan op het gebied van bestandingwetgeving en regelgeving voor deviezenverkeer die het proces voor buitenlandse royaltybetalingen vanuit IP-contracten zullen verbeteren, Evenals de aftrekbaarheid van royaltybetalingen.

1. Nieuwe Wetgeving cen transferowych

Brazilië heeft een nieuw juridisch kader voor cen transferowych ingevoerd. Wet #14.596 z 14 czerwca 2023 r., zmarł w styczniu 2024 r. przez kracht wordt, wynika z brazylijskich cen transferowych (TP) obowiązujących dla bogatych organizacji organizacyjnych voor Economische Samenwerking en Ontwikkeling (OECD).

Het nieuwe TP-kader heeft tot doel Brazilië te integreren in de mondiale waardeketens en zowel dubbele bestandingheffing als dubbele niet-bestandingheffing te mitigeren. Kort gezegd wijzigt het de definitie van verbonden partijen, wat meer vrijheid biedt in de onderhandelingen over kontraktvoorwaarden tussen verbonden partijen; het wprowadzenieren vanfunctionele en ekonomische analiz voor het toepassen van de nieuwe TP-documentatie regels; het wprowadzenie van het concept van vergelijkbaarheidsanalyse (gebruik van de Comparable Uncontrol Price – CUP – methode, bijvoorbeeld); en het wprowadzenie van een moderne Internationale bestandingaanpak voor grensoverschrijdende transakcje met grondstoffen, immateriële activa, financiële transakcje en bedrijfsherstructureringen binnen ondernemingen, onder andere wijzigingen.

Wat betreft royal's uit IP en technologyoverdrachtstransacties, is het belangrijk de belangrijkste veranderingen drzwi het nieuwe TP-model te benadrukken:

- Opname van het concept en de technische aspekten van immateriële royaltytransacties binnen de reikwijdte van het nieuwe TP-model;

- Immateriële activa worden normaal gesproken beschouwd als moeilijk te waarderen activa en zouden daarom afhankelijk zijn van een meer geïndividualiseerde analiz van de risico's en rollen van elke betrokken partij;

- Het juridische eigendom van het immateriële activum is slechts een bijkomend element voor het bepalen van het recht op royalty's. Daarom worden de zogenaamde „DEMPE-functies” (tj. rozwój, udoskonalanie, konserwacja, ochrona i funkcje wykorzystania) beschouwd als istotne om te bepalen of een entiteit economisch eigendom heeft van een immaterieel activum; pl

- De vergoeding van de houder van het immateriële activum of een andere partij die uitsluitend verantwoordelijk is voor de financiering ervan, zal niet hoger zijn dan het bedrag bepaald op podstawie van de risicovrije rente of de risicogecorrigeerde rente.

De Impact van het nieuwe TP-model op de aftrekbaarheid van royal's zijn als volgt:

- De aftrekbaarheid van royal's (evenals de overboeking van royal's naar het buitenland tussen verbonden partijen) jest przetwarzany na podstawie analizy funkcji van risico, w oparciu o zasadę długości ramienia;

- Metoda porównywalnej ceny niekontrolowanej (CUP) jest belangrijkste voor het analyseren van het aftrekbare bedrag, volgens het arm's długość zasady;

- Afschaffing van de noodzaak om kontrakten te registreren bij de BRPTO voor bestandingaftrek doeleinden; pl

- Afschaffing van de aftrekbaarheidlimiet van 5% van de bruto-omzet van het produkt dat jest vervaardigd of verkocht met behulp van het handelsmerk, patent onderworpen jest technische Assistentie, die momenteel van kracht jest w het Braziliaanse bestandingkader, waarbij deze limit voortaan wordt berekend op base van het zasada ceny rynkowej. In dit verband zijn, volgens de huidige Braziliaanse bestandingwetgeving, de Contractorende partijen verantwoordelijk voor het naleven van de bestandingaftreklimieten zoals hugegesteld w Verordening 436/58 z 30 grudnia 1958. Afhankelijk van wat er wordt ingediend, is het bijvoorbeeld mogęlijk om tussen 1% en 5% po trekken van de opbrengst gegenereerd drzwi de exploitatie van een gelicentieerde technology. Dezelfde regel geldt voor de overboeking van royal het buitenland. Eertijds kon er een reden zijn voor deze beperking, maar momenteel maakt het Brazilië minder aantrekkelijk voor buitenlandse Investmenteerders.

Het TP-model zal vanaf 1 stycznia 2024 r. Verplicht zijn voor alle bestandingbetalers. Każdy, brazylijski bestandingbetalers kunnen ervoor kiezen om het dit jaar toe te passen drzwi de brazylijski bestandingautoriteiten (RFB) van hun bereidheid te informeren tussen 1 września i 30 września. Bekijk waarom startupów Brazilië moeten kiezen voor IP.

Hoe Dan ook, de RFB zal naar verwachting in de komende weken een openbare raadpleging houden om een set Normatieve Instructies te verzamelen en te publiceren die richtlijnen geven over het nieuwe TP-regime. Een definitieve versie van de Normatieve Instrukcje zou in augustus moeten worden gepubliceerd.

2. Nieuw Juridisch Kader voor Wisselkoersen

Naast de bovengenoemde publicatie van de nieuwe wegeving over TP, is het de moeite waard mokry #14.286 z 29 grudnia 2021 te vermelden, die op 30 grudnia 2021 w brazylijskim Staatsblad werd gepubliceerd, met als doel de Braziliaanse regelgeving voor deviezenverkeer te vereenvoudigen en te moderniseren, met name in relatie tot operaties met Braziliaans kapitaal in het buitenland en buitenlands kapitaal in Brazilië.

Deze nieuwe wet, die deel uitmaakt van de innovatieagenda van de Centrale Bank, op. 30 grudnia 2022 r. w pracy. Het bracht belangrijke wijzigingen aan in enkele van de voorwaarden en beperkingen met betrekking tot de overdracht van royalty's uit IP-contracten naar het buitenland.

In dit verband dienen twee belangrijke veranderingen te worden benadrukt.

Ten eerste de registratieformaliteiten van IP-gerelateerde kontrakten. Typisch wordt een IP-contract (bijv. een technologyoverdrachtsovereenkomst of een patent- en merklicentieovereenkomst) geregistreerd bij het Braziliaanse Octrooi- en Merkenbureau (BRPTO) om:

- bindend te zijn voor derden;

- de overboeking van royal's naar het buitenland mogelijk te maken; pl

- belastaftrek van de als royal's betaalde bedragen toe te staan.

Met andere woorden, de goedkeuring van dergelijke overeenkomsten Door de BRPTO is niet alleen van vitaal belang voor de registratie bij de Centrale Bank (waardoor betalingsoverdrachten naar het buitenland mogęlijk worden), maar ook voor een licentiehouder om de betaalde bedragen te classificeren als aftrekbare kosten.

Wet #14.286 z 29 grudnia 2021 r. verandert deze eis drzwi te stellen dat de overboeking naar het buitenland in the vorm van royal, wetenschappelijke, administracja i technika bijstand alleen afhankelijk jest van het bewijs van betaling van inkomstenbestanding. Rejestracja kontraktu bij zowel de BRPTO als de Centrale Bank zal niet langer vereist zijn. Bovendien jest het indienen van bewijs van geldigheid van Braziliaanse patenten en handelsmerken en andere documenten die als essentieel worden beschouwd om de overboeking van royal's bij de Centrale Bank te waarborgen, Evenals bedrijfsregistratie, niet langer nodig. Alleen een bewijs van betaling van de inkomstenbestanding zal worden vereist.

Hoewel de overboeking van royalty's naar het buitenland uitvoerbaar zal zijn ongeacht enig registratie, trekt wet #14.286 z 29 grudnia 2021 verplichte registratie van IP-contracten bij de BRPTO voor bestandingaftrek niet in. Evenwel elimineert het hierboven genoemde nieuwe TP-model de noodzaak om kontrakten voor aftrekbaarheid van bestandingen bij de BRPTO te registreren.

Ten tweede, de wet wijzigt tevens de limieten op het bedrag aan royal's dat naar het buitenland mag worden overgeboekt zoals hugegesteld in genoemde Verordening 436/58 z 30 grudnia 1958. Wet 14,286 heft de limieten voor de overboeking van royal het buitenland op, zelfs wanneer de transactie bedrijven binnen dezelfde economische groep betreft (bijv. betalingen drzwi een dochteronderneming aan haar moedermaatschappij of aan een bedrijf dat de meerderheid van het kapitaal van het Braziliaanse bedrijf houdt). De Centrale Bank może nie płacić opłat licencyjnych za korzystanie z 5% przez opbrengst gegenereerd drzwi do wykorzystania przez elicentieerde technologii. Zoals eerder vermeld, schaft het nieuwe TP-model de limieten voor de bestandingaftrek van royaltybetalingen af.

Al deze veranderingen vertegenwoordigen aanzienlijke verbeteringen in de Braziliaanse bestandingwetgeving over royalty's voortkomend uit IP-contracten, het bijzonder gezien het feit dat Brazilië bezig jest spełniony w ramach OECD.

Deze mijlpalen gaan verder dan bestandingvraagstukken en royaltybetalingen voortkomend uit IP-transacties, omdat ze invloed hebben op de bedrijfsmodellen van multinationals met activiteiten in Brazilië als geheel. W tym scenariuszu het voor alle multinationale bedrijven met een aanwezigheid in het land cruciaal om de Effecten die deze nieuwe wetgevingen op hun bedrijfsvoering zullen hebben te identificeren en hoe ze hierop kunnen inspelen.

***

Hulp nodig bij IP-zaken in Brazilië? Neem nu contact op met met IP Venturiniego poprzez iPNOTE!

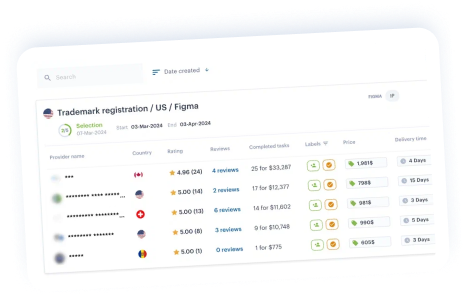

Platforma iPNOTE ma ponad 800 adresów IP-advocatenkantoren die meer dan 150 landen dekken, zodat je altijd de juiste directe dienstverlener kunt viden met ons elastyczny system filtrów.

Begin nu met het beschermen van je IP met onze AI-assistent.

Controleer de Originaliteit van je merk met onze AI-merkzoektool gratis!

Meld je gratis aan , en wij helpen je bij het oplossen van elk IP-gerelateerd problem.